На протяжении всей истории международные валютные системы менялись каждые несколько десятилетий: от золотого стандарта к Бреттон-Вудской системе и, в конечном итоге, к нынешней свободно плавающей системе с долларом США в качестве доминирующей валюты. Хотя на недавнем саммите БРИКС появились слухи о новой валюте, обеспеченной золотом, доминирующее положение доллара США остается практически неоспоримым. Время покажет, произойдет ли постепенный отход от доллара в более отдаленном будущем в связи с потенциальными изменениями в платежных предпочтениях и цифровых валютах.

Мартин Фельдкирхер и Виктория Телиха, 19 сентября 2023 г.

Предыстория: Денежные системы в прошлом.

На протяжении всей истории человечества, примерно каждые 30-40 лет, возникает новая международная валютная система. Валютный порядок связан с тем, как страны могут урегулировать свои торговые балансы, возникающие в результате международного обмена товарами и услугами. Эти валютные системы менялись от золотого стандарта (фиксированные обменные курсы между валютами, обеспеченными золотом) к золотому валютному стандарту (только для стран с валютами, обеспеченными золотом), к Бреттон-Вудской системе (только США с деньгами, обеспеченными золотом) к свободно плавающей системе (без какого-либо обеспечения вообще). Последняя существует с 1970-х годов, при этом ведущей мировой валютой является доллар США. Теперь, похоже, настало время для перемен. Появится ли новая мировая валюта или даже новый валютный порядок?

Международная роль нынешней доминирующей валюты.

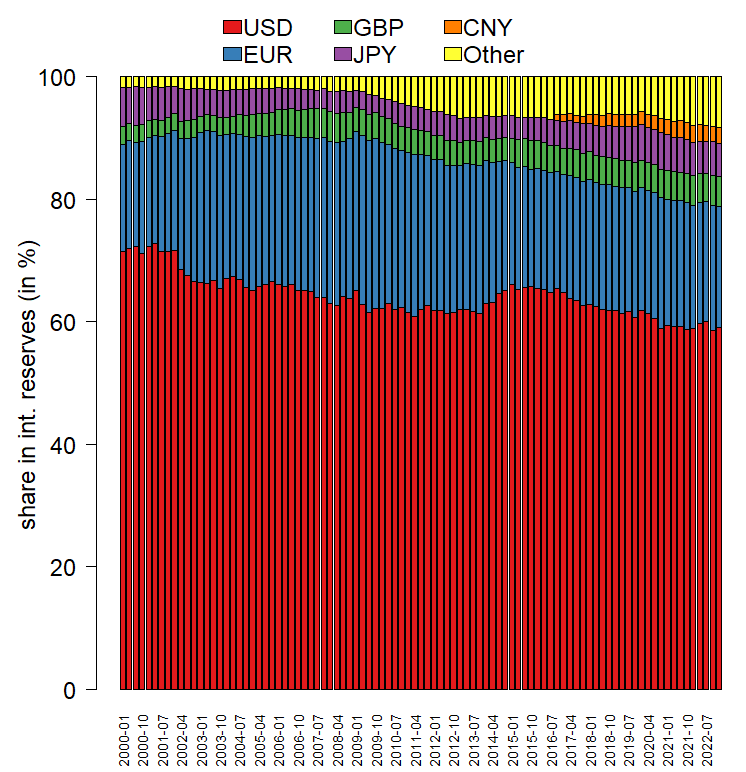

Важнейшей ролью валюты является ее способность служить хранилищем стоимости, а именно, можно ли сохранить валюту и получить доступ к ней в будущем без существенной эрозии ее покупательной способности. Показателем надежности валюты как хранилища стоимости является ее включение другими центральными банками в свой валютный портфель. Центральные банки держат иностранные резервы, в основном, в форме государственных облигаций других стран и на счетах в иностранных центральных банках. Как правило, доверие и авторитет центральных банков высоки — некоторые из них могут перейти на золото. Тем не менее, если посмотреть на фактические данные, то доллар США остается мировой резервной валютой (см. Рис. 1а). Его первый соперник, евро, значительно отстает. С 2015 года доля доллара США в качестве резервной валюты несколько снизилась, при этом некоторые центральные банки покупали нетрадиционные валюты, такие как китайский юань (CNY) и другие менее известные резервные валюты (Arslanalp, S., Eichengreen, B., and Simpson-Bell, C. 2022. Незаметная эрозия доминирования доллара: Активные диверсификаторы и рост нетрадиционных резервных валют. IMF WP/22/58). Это можно объяснить диверсификацией рисков портфельных менеджеров и не связано с текущей геополитической напряженностью.

Figure 1a

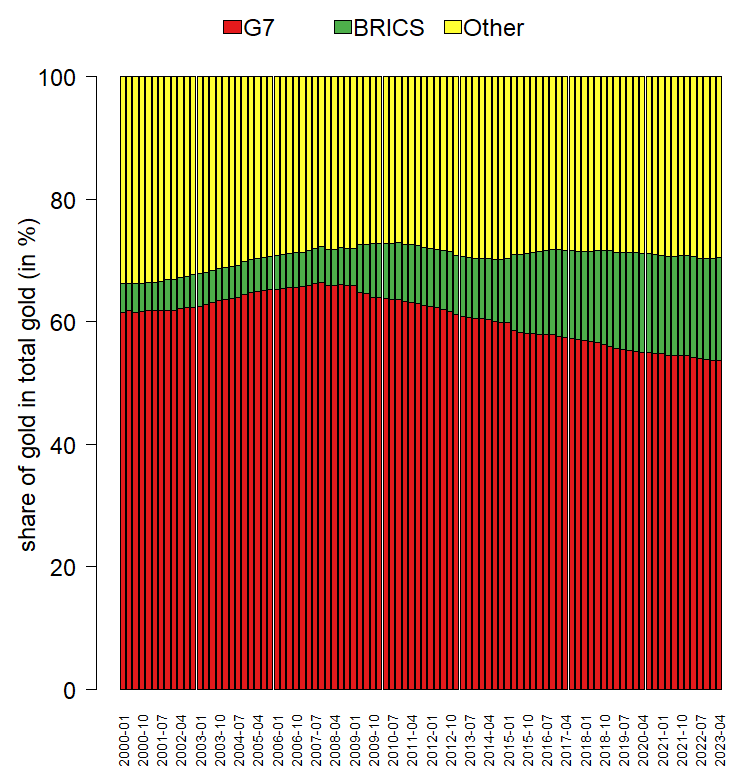

Figure 1b

На Рис. 1a показана валютная структура международных резервов, находящихся в распоряжении центральных банков. На рис. 1b показаны запасы центральных банков как доля мировых запасов золота. Источник: МВФ.

На Рис. 1b показана доля золотых запасов стран G7 и БРИКС в общем объеме золотых запасов центральных банков. Это свидетельствует о том, что страны «Большой семерки» неуклонно сокращали свои золотые запасы по сравнению с остальным миром, в то время как страны БРИКС накапливали золотые резервы. В отличие от облигаций, золото не выплачивает проценты, но является прекрасным хранилищем стоимости. Как отмечают ЕЦБ и Всемирный совет по золоту (2023), эти цифры, скорее всего, занижают степень покупки золота членами БРИКС, в частности, Россией, поскольку данные в МВФ предоставляются только на добровольной основе (ECB. 2023. Международная роль евро. https://www.ecb.europa.eu/pub/ire/html/ecb.ire202306~d334007ede.en.html).

Международную роль валюты можно также определить по ее использованию в качестве средства обмена. Компания, экспортирующая товары или услуги на крупный рынок, вынуждена использовать в качестве валюты счета ту валюту, которую используют ее конкуренты. Экспортеры в странах с крупной экономикой в основном конкурируют с отечественными фирмами. Поэтому неудивительно, что компании, торгующие с США (должны) использовать доллар США в качестве валюты счета-фактуры. Аналогичный случай имеет место и в торговле с Еврозоной, особенно с соседними странами, не входящими в Еврозону. Но не только экспортеры, продающие товары в США, используют доллар. Ярким примером являются экспортеры нефти, выставляющие счета-фактуры преимущественно в долларах США, — так называемая схема «петродоллар».

Благодаря его широкому признанию и глобальным инвестиционным возможностям, многие фирмы предпочитают вести расчеты в долларах США. Это означает, что финансовые продукты для хеджирования валютных рисков легко доступны, а финансовые рынки, предлагающие такие продукты, например, долларовое финансирование, высоколиквидны. В результате возникает эффект «замкнутого пространства», который делает очень трудной борьбу со статусом доллара США как мировой валюты выставления счетов-фактур. В целом, данные о выставлении счетов в торговле скудны, но недавние исследования показывают, что половина мирового экспорта выставляется в долларах США (Gerding, F. and J. Hartley, De-Dollarization? Не так быстро. 2023. Доступно на SSRN: https://ssrn.com/abstract=4477009). Этот процент может быть еще выше для Северной и Южной Америки и Азиатско-Тихоокеанского региона (Arslanalp et al., 2022). Принятое за чистую монету, это означает, что хотя доллар США и потерял некоторые позиции, он все еще является доминирующей мировой валютой, причем с большим отрывом.

Издержки и выгоды от сохранения доллара США в качестве мировой валюты

Экономисты очень часто говорят о финансировании торгового дефицита за счет заимствований за рубежом. Дефицит торгового баланса возникает, если страна импортирует больше товаров и услуг, чем экспортирует. Одна из интерпретаций заключается в том, что страна «живет не по средствам», поскольку она потребляет больше, чем производит, и это чрезмерное потребление должно финансироваться за счет заимствований за рубежом. Поскольку доллар США является доминирующей мировой валютой, экономика США может занимать очень дешево, что иногда называют непомерной привилегией. Кроме того, высокий спрос на доллары США позволяет США занимать за рубежом в долларах, а не в иностранной валюте, что означает, что долг не подвержен колебаниям обменного курса. Это привилегия, которой нет у других стран. Обратной стороной является то, что США испытывают меньшее давление в отношении коррекции своих дисбалансов. Другие страны с дефицитом текущего счета должны занимать по более высоким ценам, что ограничивает их возможности по накоплению внешнего и внутреннего долга, а также спрос на импорт. Этот механизм самокоррекции отсутствует в США, что потенциально может способствовать образованию «пузырей» активов или неустойчивому развитию задолженности.

Факты и слухи с саммита БРИКС

На этом фоне в августе 2023 года в ЮАР прошел саммит стран БРИКС (Бразилия, Россия, Индия, Китай и Южная Африка). Ходили слухи, что БРИКС предложит новую валюту, обеспеченную золотом или товарами, потенциально основанную на меньшем доверии к доллару США из-за недавней санкционной политики США. Сторонники валюты, обеспеченной товарами, утверждают, что мировая денежная масса растет слишком быстро. Увеличение количества денег в погоне за тем же количеством товаров, естественно, приводит к инфляции и потере покупательной способности — явление, наблюдаемое во многих экономиках. Валюта, обеспеченная сырьем/золотом, не может быть изготовлена так же легко, поскольку она зависит от изобилия базового ресурса.

Однако итоги саммита были совершенно иными. Главным событием стало соглашение о принятии шести новых стран-членов в группу БРИКС+: Аргентина, Египет, Эфиопия, Иран, Саудовская Аравия и Объединенные Арабские Эмираты, которые официально присоединятся к группе в январе 2024 года. Альянс этих стран можно считать новой силой мировой экономики. Тем не менее, экономические результаты, связанные с отказом от доллара США, оказались не столь впечатляющими, а шумиха вокруг слухов о создании новой валюты оказалась беспочвенной. Тем не менее, страны БРИКС заявили о своем намерении облегчить использование национальных валют в торговле, а недавняя сделка по продаже нефти за рупию между Индией и Объединенными Арабскими Эмиратами стала важнейшим сигналом для остального мира.

Перспективы и выводы

Пока что доллар США остается доминирующей мировой резервной валютой. Он широко используется в торговле, а глобальные инвесторы, как государственные, так и частные, продолжают держать в своих портфелях значительные объемы активов в долларах США. Экономическая теория предсказывает, что сетевой эффект и эффект «замкнутости» гарантируют, что этот статус не будет легко изменен. Вайс (2022) говорит о том, что опасения по поводу бегства из доллара США, вызванного продолжающейся геополитической напряженностью, кажутся необоснованными, поскольку почти три четверти американских активов, принадлежащих иностранным государствам, находятся во владении стран, имеющих определенные военные связи с США (Weiss, C. 2022. «Геополитика и будущее доллара США в качестве резервной валюты», International Financial Discussion Paper). Более того, другие известные резервные валюты (например, евро, японская иена и британский фунт стерлингов) также эмитируются странами, имеющими тесные связи с США. Таким образом, у геополитических противников нет альтернатив доллару США, и саммит БРИКС не предложил никакого решения в этом отношении. В среднесрочной перспективе ситуация может измениться. Изменение платежных предпочтений в сторону частных и государственных цифровых валют и новых платежных платформ может изменить платежный ландшафт. При этом уменьшение непомерной привилегии обладания доминирующей мировой валютой не обязательно плохо для экономики США. Это может привести к более устойчивому росту и торговой политике, что также благоприятно скажется на мировой экономике.